HMRC ściga za niezgłoszone dochody z najmu

Wielu właścicieli nieruchomości w Wielkiej Brytanii wciąż nie zdaje sobie sprawy, jak skutecznie Urząd Skarbowy (HMRC) potrafi wychwytywać osoby, które nie zgłaszają dochodów z najmu. System Connect, zasilany danymi z banków, rejestrów publicznych, portali ogłoszeniowych oraz urzędów w innych krajach, potrafi automatycznie porównywać te informacje z tym, co zostało wpisane w zeznaniach podatkowych.

W ostatnich latach HMRC poszło o krok dalej - w raportach wprost przyznaje, że wykorzystuje sztuczną inteligencję (AI) do typowania nieprawidłowości, prognozowania zaległości i wykrywania prób unikania opodatkowania. Dzięki temu urzędnicy są w stanie szybciej i precyzyjniej kierować kontrole do osób, które mogą mieć nieujawnione dochody.

Jeżeli HMRC uzna, że podatnik celowo zaniżył lub zataił dochody, może umieścić jego dane na publicznej liście „deliberate tax defaulters” na stronie GOV.UK. Wpis taki zawiera:

- imię i nazwisko lub nazwę firmy,

- adres (aktualny lub poprzedni),

- rodzaj działalności i źródło dochodu,

- okres objęty kontrolą,

- kwotę zaległego podatku,

- wysokość kary.

To nie tylko kwestia finansów. Dla wielu osób publikacja takich danych to poważny cios w reputację – informacje te są publicznie dostępne i łatwe do znalezienia w wyszukiwarce.

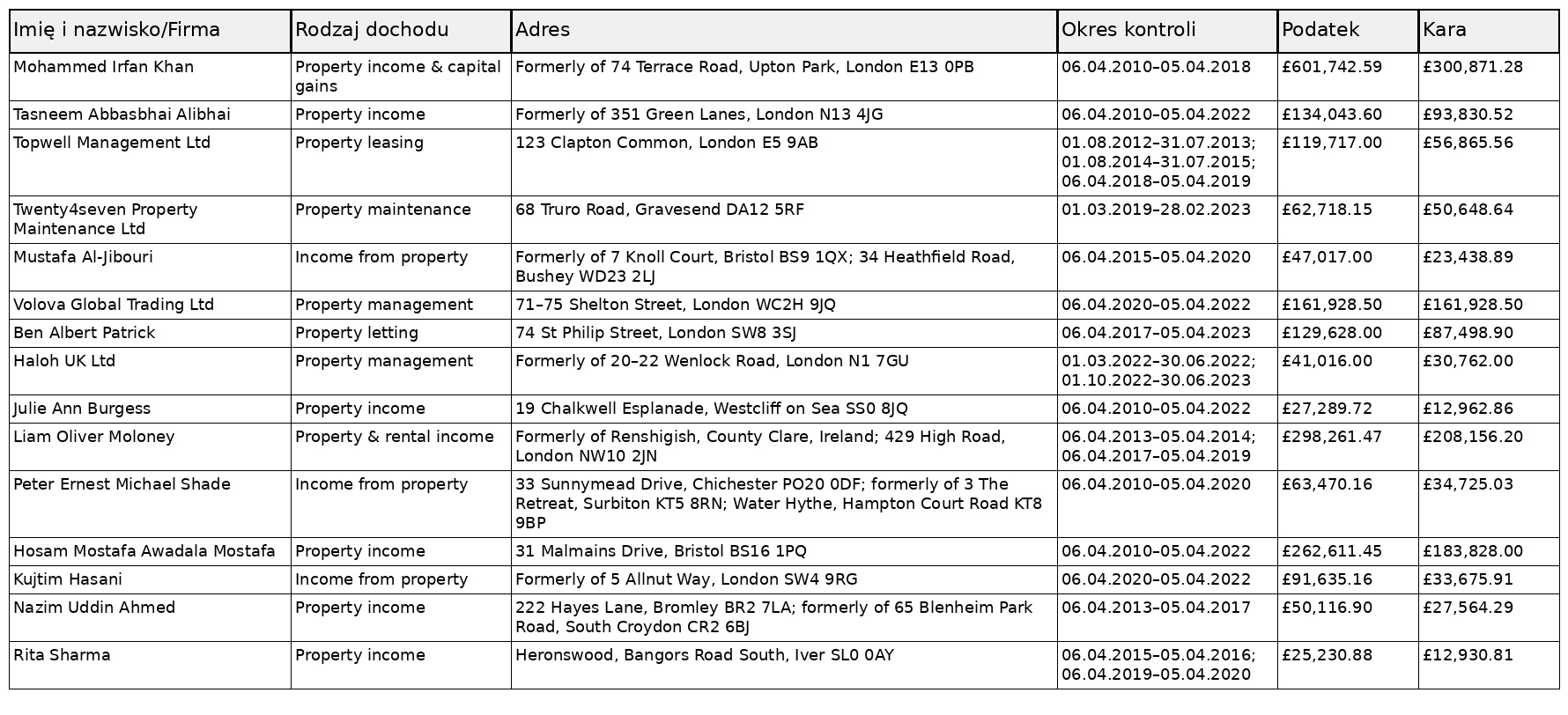

Przykłady z listy HMRC – czerwiec 2025

Poniżej wybrane przykłady związane z dochodami z nieruchomości. Wszystkie dane pochodzą z oficjalnej listy HMRC.

Jak daleko wstecz może sięgnąć HMRC?

W przypadku błędów nieumyślnych HMRC może kontrolować do 4 lat wstecz, w przypadku niedbałości - do 6 lat, a przy celowym unikaniu podatku - nawet do 20 lat. Jak widać w powyższej tabeli, niektóre sprawy obejmują ponad dekadę.

Jak HMRC dowiaduje się o zagranicznych dochodach

Bardzo często w naszej pracy spotykamy się z sytuacją, w której ktoś przychodzi do biura z listem od HMRC informującym, że urząd wie o zagranicznych dochodach tej osoby. Dotyczy to nie tylko wynajmu nieruchomości w Wielkiej Brytanii, ale także np. mieszkania w Polsce, które jest wynajmowane, a przychody z tego tytułu nie zostały nigdzie zgłoszone. Dla wielu osób taki list jest szokiem - jeszcze niedawno byli przekonani, że zagraniczny dochód „nie jest widoczny” w Wielkiej Brytanii.

Niestety, dzięki wymianie informacji pomiędzy urzędami skarbowymi w różnych krajach (CRS – Common Reporting Standard) oraz systemowi Connect, HMRC potrafi zestawić dane z kont bankowych, aktów notarialnych i rejestrów nieruchomości.

Co gorsza, znajomi często doradzają w takich sytuacjach:

„Nie ujawniaj, urząd się nie dowie”.

Niestety urząd się dowie.

dzięki systemowi CRS dane o transakcjach i dochodach zza granicy spływają do HMRC automatycznie, często na długo zanim ktoś w ogóle pomyśli o złożeniu deklaracji.

I wtedy, zamiast korzystniejszego ujawnienia dobrowolnego, wchodzi postępowanie kontrolne, kara oraz, w poważniejszych przypadkach, wpis na publiczną listę „deliberate defaulters”.

Jak uniknąć takiego scenariusza?

Dla osób, które mają zaległości w podatku od wynajmu nieruchomości, HMRC prowadzi tzw. Tax Disclosure - program umożliwiający dobrowolne ujawnienie dochodów. Dzięki niemu można:

- obniżyć wysokość kary,

- uniknąć wpisu na listę „deliberate defaulters”,

- rozłożyć płatność na raty.

Zgłoszenie musi nastąpić zanim HMRC wyśle oficjalne pismo - wtedy traktowane jest jako ujawnienie dobrowolne, co zwykle oznacza znacznie niższą karę.